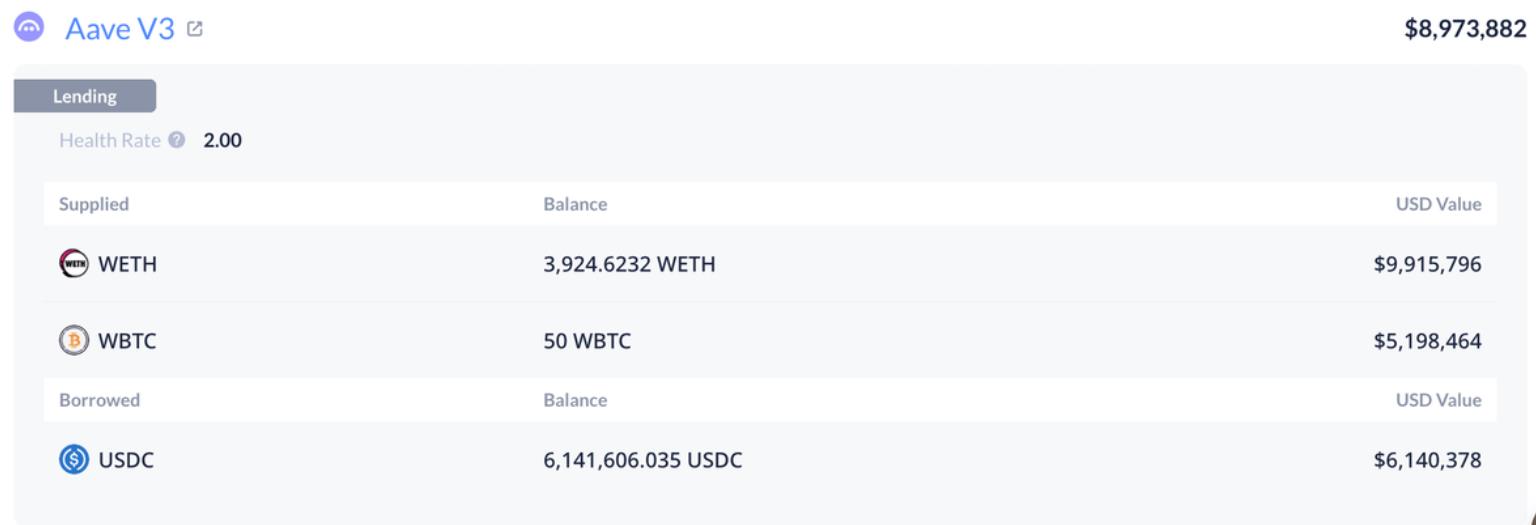

2025年5月12日,据链上分析师@ai_9684xtpa追踪,一笔大额链上操作引起了市场关注:一个与World Liberty Financial(WLFI)相关联的地址,在过去8小时内将50枚WBTC存入Aave协议,借出400万美元USDC,并迅速以约2515美元的价格买入1590枚WETH。截至目前,该地址合计持有50枚WBTC与3924枚WETH,总资产约为1511.3万美元。

这不是一次普通的“DeFi套利”操作。将这笔链上动作与WLFI当前的战略脉络相结合,我们看到的是一场更深层的“加密主权结构重建尝试”。

DeFi信贷市场中的“政治资本”注脚

这次大额买入WETH的操作,并非由匿名投机者完成,而是一个链上长期活跃、与WLFI智能合约或生态部署地址高度重合的钱包。我们首先要问的不是“为何做多ETH”,而是“为何此时做多ETH,并通过Aave系统实施这一杠杆策略”。

这里隐藏着一组具有现实意义的信号:

-

第一,该地址选择在以太坊Pectra升级完成不到一周的时间内,重仓WETH而非USDT、WBTC等稳定性或价值锚定型资产,表明其对以太坊生态长期价值的高度认同。

-

第二,通过Aave借出USDC而非直接使用流动资产,也显示出操盘者并不愿意削弱现有资产持仓,反而有意释放信用、借入外部流动性来扩大ETH敞口。

-

第三,这一行为与WLFI稳定币USD1的机制形成“镜像”:USD1本质是以链上抵押资产(如ETH、WBTC)生成的链上信用代表。而现在,WLFI自身正在反向利用主流DeFi信用协议完成一笔战略部署。

简单来说:WLFI正以行动验证DeFi信用经济的双向流动性逻辑——他们既创造信用,也使用信用。

一次DeFi范式下注,还是政策行情博弈?

从技术上看,这笔买入WETH的动作是一次典型的杠杆多头建仓行为。以2515美元/枚买入WETH,面对的是一个可能的两面局:

-

若ETH价格继续上涨至2700美元上方(参考Pectra利好+宏观流动性趋势),这笔头寸将获得约12%-15%的收益,即约60万美元的账面利润;

-

若ETH价格下探至2400美元以下,可能会触发清算风险,尤其在Aave设定的清算比率为82.5%左右(按目前WETH/USDC结构估算)。

但问题在于,**这真的是一次赌涨ETH的交易吗?**还是在构筑某种结构性准备?

我们从更高层视角看,可能存在三重逻辑:

1. 为WLFI未来杠杆型产品储备ETH流动性

WLFI生态曾多次披露即将推出“加密抵押信用额度”(Crypto Collateralized Credit Lines),这意味着他们需要在链上或链下拥有大量ETH以支撑稳定币或借贷功能。如果未来某一版本的“WLFI信用卡”允许用户抵押ETH获得USD1或其他额度,平台方本身必须拥有充裕的ETH储备以保持系统稳定。

2. 主动制造链上影响力,扩大治理与流动性定价话语权

一个拥有3900多枚ETH的钱包,不仅是一笔财富,更是一个链上生态中的“锚点”。通过持仓,WLFI可以在Uniswap、Curve等DEX上形成稳定的流动性池,也可通过参与Lido、EigenLayer等协议赚取Staking收益,反哺其稳定币USD1的储备池。

此外,随着EigenLayer等再质押系统崛起,ETH大户的治理权与资源分配权将日益增强。WLFI可能正在为未来的“治理联盟”或“链上信用定价同盟”抢占筹码。

3. 借助ETH估值上涨,拉升USD1“资本信用”

稳定币不是孤立存在的货币系统,它背后依赖一整套资产信心逻辑。与USDT这种法币1:1托管的“静态模型”不同,USD1作为链上抵押型稳定币,其“锚”就是其背后资产的市值波动。若ETH价格长期上涨,WLFI可释放更多抵押价值用于铸造新USD1,从而加速稳定币扩张、提高其市占率与生态影响力。

以太坊生态的“新玩家策略”:不做Layer 2,但掌控资产流动

WLFI从未宣布要做Layer 2网络或Rollup解决方案,他们更像是以资产流通控制为核心的“DeFi央行”模型。这与Circle、MakerDAO等稳定币发行机构的行为不同:

-

Circle靠接入传统银行系统铸造稳定性;

-

MakerDAO靠智能合约与链上清算维持DAI稳定;

-

WLFI,则试图用多链部署、政治背书与资产战略性调度(如此次大买ETH)构建**“以信用激活资产、再用资产反哺信用”的正循环。**

这类操作表明,WLFI正在将自己定位为“跨链资产流动管理者”,而不是简单的发币方或钱包服务商。他们用链上实际操作,撬动一种政治化、金融化的DeFi新秩序。

这是一个权力结构的轮廓

50枚WBTC质押、400万美元USDC借入、1590枚WETH建仓……这些数据若放在散户手中,只是一次风险交易。但放在WLFI关联地址之中,它就成为一张放大镜,折射出DeFi世界的政治博弈与信用演化。

在美元信用体系逐渐“链上化”的进程中,谁能控制ETH流动性,谁就能在未来的金融秩序中拥有更高定价权。而WLFI,显然不仅仅想要成为第二大稳定币的发行者——他们想要成为那个写规则的人。

WLFI中文网

WLFI中文网